Der Immobilienkredit ist die Voraussetzung für den Kauf oder den Bau eines Eigenheims. Ein Immobilienkredit wird bei einer Bank aufgenommen. Zumeist mit einer Mischung aus Eigenkapital und Immobilienkredit kann man sich den Traum von einem eigenen Haus verwirklichen. Wichtig für einen Immobilienkredit:

- Immobilienkredit Höhe

- Höhe der monatlichen Rate

- Zinssatz und Tilgung

Immobilienkredit Rechner

Kosten für einen Immobilienkredit bestimmen lassen sich mit einem Immobilienkredit-Rechner. Banken bieten mittlerweile die unterschiedlichsten Modelle für Immobilienkredite an. Für Kunden es ist es umso schwieriger, die passende Kreditart zu finden. Es gibt aber die Möglichkeit, den richtigen Immobilienkredit mit einem entsprechenden Immobilienkredit Rechner zu finden und die zu erwartenden Kosten zu berechnen.

- Immobilienkreditrechner mit aktueller Zinsentwicklung.

Checkliste: So klappt es mit einem Immobilienkredit

Um im Gespräch mit der Bank bestmögliche Konditionen aushandeln zu können, ist eine gute Vorbereitung essentiell. Mit der zusätzlichen Hilfe dieser Checkliste und unserem SSL-Zertifikat geschützten Hauskreditrechner können Sie Ihr Budget genau berechnen und gut vorbereitet in das Beratungsgespräch bei der Bank gehen. Checkliste

Immobilienkredit Rechner: Wie funktioniert das?

Der Immobilienkredit Rechner benötigt bestimmte Angaben, um beispielsweise automatisch die Höhe der Rate zu errechnen.

Zu den Angaben gehören:

- Standort der Immobilie

- Kaufpreis der Immobilie

- eventuelle Bau- oder Renovierungskosten

- anfallende Nebenkosten (Maklerprovision, Grunderwerbssteuer, Notarkosten)

- vorhandenes Eigenkapital (Höhe)

- Zeitraum Zinsbindung (zwischen 5 und 30 Jahren)

- gewünschte Tilgung (in Prozent oder als Ratenhöhe)

- Sondertilgung (Häufigkeit und Höhe)

Sind alle Angaben eingetragen, erstellt der Immobilienkredit Rechner automatisch die Höhe der monatlichen Rate, die verbleibende Restschuld nach der Zinsbindung, den bereits gezahlten Zinsbetrag sowie die schon beglichene Kreditsumme. Hinzu kommt die Angabe, wie lange die Laufzeit bis zur vollständigen Tilgung ist.

Der Immobilienkreditrechner gibt Antworten auf folgende Fragen:

- Wie wirkt sich die Höhe des Eigenkapitals auf die benötigte Darlehenssumme aus?

- Welche Folgen hat eine höhere Tilgung?

- Wie verändern sich die Kosten bei unterschiedlichen Zinsbindungszeiträumen?

- Um wie viel Prozent steigt der Sollzins an, wenn die Zinsbindung länger läuft?

Die Beantwortung dieser und ähnlicher Fragen kann dem Kreditnehmer dabei helfen zu entscheiden, ob er sich den Kauf oder Bau einer Wohnimmobilie sowie den dazu notwendigen Immobilienkredit überhaupt leisten kann. Allein aus diesem Grund spielt der Immobilienkredit-Rechner eine nicht unwichtige Rolle für die Verbraucher.

Gerade für Personen, die sich im Bereich der Finanzierung auskennen, kann ein solcher Rechner sehr hilfreich sein. Durch die einfache Struktur und die verständlichen Begriffe erhält der Interessierte wichtige Informationen. Diese kann er dann zur Grundlage seiner Entscheidung machen. Die vom Immobilienkredit Rechner bereitgestellten Zahlen sind deshalb in vielen Fällen zumindest ein wichtiges Kriterium, auf das der potenzielle Kreditnehmer seine Entscheidung stützt.

- Neben den Angaben, die der Rechner liefert, sollte vor allem die durch Abwägung aller Vor- und Nachteile getroffene Einschätzung nach der Machbarkeit den Ausschlag für die Entscheidung geben.

Wie lassen sich die Kosten ermitteln? Zwei Rechenbeispiele sollen helfen. Die Formel lautet:

Darlehensbetrag x (Sollzins + Tilgungssatz) : 1200 = monatliche Kreditrate

Nimmt man eine Darlehenssumme von 200.000 Euro an, die mit einem Sollzins von 2 Prozent verzinst ist. Die anfängliche Tilgung liegt bei 2,5 Prozent. Dann lautet die Rechnung: 200.000 x 4,5 : 1200 = 750 Euro. Ein guter Richtwert, ob man die Rate bewältigt, könnte beispielsweise die zu zahlende Kaltmiete sein.

- Die Kaltmiete muss man als Mieter ja ohnehin aufbringen. Schafft man dies ohne große Probleme, dürfte auch eine monatliche Rate in gleicher Höhe für einen Immobilienkredit machbar sein.

Bei der oben genannten Formel kann man verschiedene Szenarien durchspielen, indem man die Beträge verändert. Beim zweiten Rechenbeispiel sollen folgende Konditionen gelten:

- Darlehenssumme der Baufinanzierung beträgt 300.000 Euro

- Sollzins von 2,5 Prozent

- anfängliche Tilgung von 3 Prozent

Dann lautet die Rechnung: 300.000 x 5,5 : 1200 = 1375 Euro. Die monatliche Belastung für den Immobilienkredit ist hier wesentlich höher.

Immobilienkredit Zinsen stellen einen wichtigen Faktor beim Immobilienkredit dar

Für jeden Kredit muss der Kreditnehmer Zinsen bezahlen. Das gilt auch für einen Immobilienkredit. Wie viel Zins man aber zahlen muss, das hängt von verschiedenen Faktoren ab.

- Grundsätzlich gilt, dass sie umso niedriger sind, je mehr Eigenkapital der Kreditnehmer selbst in die gesamte Kauf- oder Baufinanzierung einbringen kann.

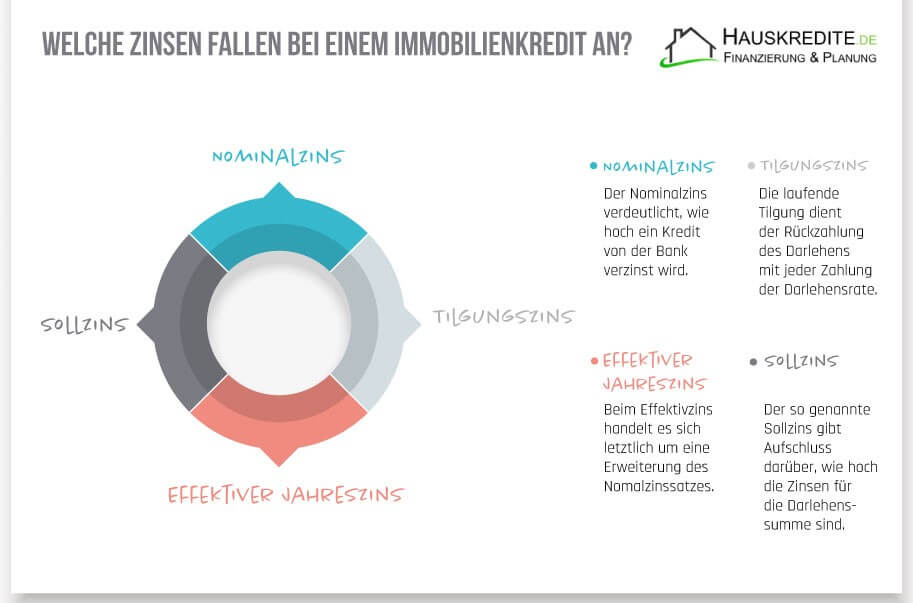

Welche Zinsen fallen bei einem Immobilienkredit an?

Bei der Beschäftigung mit dem Thema Immobilienkredit begegnet man immer wieder verschiedenen Bezeichnungen für Kreditzinsen.

Vor allem die folgenden Zinsarten sind wichtig:

Der Nominalzins verdeutlicht, wie hoch ein Kredit von der Bank verzinst wird. An ihm kann der Kreditnehmer ablesen, wie viel Geld er pro Jahr für den Kredit zahlen muss. Dieser Zins bezieht sich allerdings ausschließlich auf die Darlehenssumme und berücksichtigt keine anderen Kosten.

Im Gegensatz zum Nominalzins enthält der effektive Jahreszins weitere, preisbestimmende Faktoren. Dies können Auszahlungskosten, Bearbeitungsgebühren oder auch so genannte Zinsverrechnungstermine sein. Beim Effektivzins handelt es sich letztlich um eine Erweiterung des Nomalzinssatzes. Der Nominalzins ist im effektiven Jahreszins bereits eingerechnet.

- Aus diesem Grund sollten potenzielle Kreditnehmer beim Immobilienkredit Vergleich verschiedener Anbieter immer den Effektivzins als Kriterium verwenden.

Der so genannte Sollzins gibt Aufschluss darüber, wie hoch die Zinsen für die Darlehenssumme sind. Fast alle Kreditarten zeichnen sich dadurch aus, dass der Sollzinssatz für die Gesamtlaufzeit des Kredits festgeschrieben werden. Der Sollzins bleibt also unverändert. Der Kreditnehmer zahlt also einerseits das ihm geliehene Geld zurück und zusätzlich den Sollzins.

Die laufende Tilgung dient der Rückzahlung des Darlehens mit jeder Zahlung der Darlehensrate. Je höher die vereinbarte Tilgung ist, desto schneller kann der Immobilienkredit zurückgezahlt werden. Für jedes Jahr, das der Kreditnehmer früher fertig ist , braucht er auch keine Zinsen mehr zu zahlen. Deshalb ist eine hohe laufende Tilgung entscheidend für die Höhe der Gesamtkosten für das Darlehen

Wovon hängt die Höhe der Zinsen beim Immobilienkredit ab?

Wie viele Zinsen die Bank für einen Kredit berechnet, hängt von verschiedenen Faktoren ab. Dabei spielen neben persönlichen Gegebenheiten des Kreditnehmers auch wirtschaftliche Faktoren eine Rolle.

Die Höhe der Zinsen wird durch folgende Faktoren beeinflusst:

- Höhe der europäischen oder weltweiten Leitzinsen

- Höhe des Eigenkapitals des Kreditnehmers

- Bonität des Antragstellers

- Kreditlaufzeit

- Möglichkeit der staatlichen Förderung

Neben der Höhe der Leitzinsen, die von den Zentralbanken vorgegeben werden, hat vor allem die Höhe des vorhandenen Eigenkapitals großen Einfluss auf die Höhe der Zinssätze für einen Kredit. Außerdem bieten die Banken umso niedrigere Zinsen an, je kürzer die Laufzeit und je höher die Tilgungsrate gewählt wird. Zudem kann eine gute Bonität (hohes Gehalt, Sicherheiten, positiver Schufa-Eintrag) die Zinsen drücken.

Wer über einen Immobilienkredit nachdenkt, der sollte auch auf den richtigen Zeitpunkt achten, da dieser niedrigere Zinsen mit sich bringen kann. Je niedriger die von den Zentralbanken festgelegten Leitzinsen sind, umso günstiger erhält man von den Banken einen Kredit. Denn die erhobenen Zinsen für Kredite orientieren sich an diesen Leitzinsen. Der richtige Zeitpunkt für einen Immobilienkredit ist also eine Niedrigzinsphase, wie sie seit der Finanzkrise in den Jahren ab 2008 bis heute existieren.

Immobilienkredit ohne Eigenkapital

Um einen Immobilienkredit zu erhalten, stellen die Banken als Darlehensgeber meist Anforderungen, die der Kreditnehmer erfüllen muss. So benötigt man in der Regel ein gewisses Eigenkapital.

Man kann unter bestimmten Voraussetzungen aber auch einen Immobilienkredit ohne Eigenkapital erhalten.

Wie funktioniert eine Vollfinanzierung?

Unter Umständen gewähren Banken einen Immobilienkredit ohne Eigenkapital. In diesem Fall sprechen Experten von einerVollfinanzierung. Dafür müssen dann allerdings andere Voraussetzungen erfüllt sein:

- Das Einkommen des Kreditnehmers muss so hoch sein, dass er die Raten ohne Probleme zahlen kann.

- Der Kreditnehmer sollte keine anderen Verbindlichkeiten haben, da sie die Rückzahlung behindern könnten.

- Die Immobilie muss von erstklassiger Qualität sein und sich in guter Lage befinden. Sie ist die Absicherung für die Bank.

- Der Begriff Vollfinanzierung für einen Immobilienkredit ohne Eigenkapital ist allerdings ein wenig irreführend. Er besagt nicht, dass die Bank tatsächlich sämtliche Kosten trägt. Er gibt nur den Hinweis, dass entweder lediglich der Kaufpreis zu 100 Prozent vom Kreditgeber finanziert wird oder aber die Bank den gesamten Beleihungswert finanziert.

In beiden Fällen bleibt eine finanzielle Lücke, die ohne Eigenkapital nur schwer geschlossen werden kann. Im ersten Fall muss der Käufer die anfallenden Kaufnebenkosten wie beispielsweise die Grunderwerbssteuer tragen, im zweiten Fall wird beim Beleihungswert meist ein Abschlag von etwa 10 Prozent vorgenommen, so dass der Käufer diese selbst aufbringen muss.

Was beim Immobilienkredit ohne Eigenkapital beachtet werden muss

Die Vollfinanzierung eines Immobilienkaufs (Immobilienkredit ohne Eigenmittel) bringt es mit sich, dass sich die Laufzeit für das Darlehen deutlich verlängert, da die zurückzuzahlende Summe höher ist. Wer einen Immobilienkredit ohne Eigenkapital aufnimmt, sollte einen möglichst langen Zeitraum für die Zinsbindung anstreben und sich überlegen, wie er die Raten finanziert, wenn die Zinsen ansteigen.

Irgendwann steht eine Anschlussfinanzierung an und wenn die Zinssätze inzwischen sehr viel höher sind, kann sich auch die monatliche Rate im Zuge der neu zu vereinbarenden Finanzierung deutlich erhöhen. Dies kann zu finanziellen Schwierigkeiten führen, wenn der Kreditgeber diese nicht bedienen kann. In solchen Fällen steht oft die Zwangsversteigerung der Immobilie.

Das Angebot einer Vollfinanzierung ist natürlich für viele verlockend, vor allem, wenn eben keine eigenen Mittel zur Verfügung stehen. Wer sich für diese Art des Immobilienkaufs interessiert, sollte gründlich überlegen, ob eine solche Finanzierung dauerhaft machbar ist. Berufliche Rückschläge wie Entlassung oder Versetzung können die Raten ebenso gefährden wie gesundheitliche Probleme.

- Experten raten deshalb allen von einer Vollfinanzierung ab, die sowieso einen engen Finanzrahmen haben. Dazu gehören in der Regel junge Familien und Geringverdiener.

Der Immobilienkredit im Vergleich

Im besten Fall gewährt die Bank einen Immobilienkredit und finanziert so einen Teil der Kauf- oder Baukosten. Da sich die Angebote der einzelnen Banken stark unterscheiden, lohnt es sich, die jeweils angebotenen Bedingungen für einen solchen Immobilienkredit durch einen Vergleich zu bewerten.

Wer einen Vergleich einzelner Angebote für einen Immobilienkredit anstellen möchte, der muss auf bestimmte Faktoren achten.

Folgende Fragen sollten beim Vergleich beantwortet werden können:

| Eigene Leistungen | Allgemein |

|---|---|

| Wie viel Eigenkapital ist vorhanden? | Wie hoch ist der Sollzins? |

| Bis zu welcher Höhe ist die monatliche Rate leistbar? | Wie hoch ist der angebotene effektive Jahreszins? |

| Wie hoch ist der Nominalzins? | |

| Wie wirken sich die möglichen Zeiträume für eine Zinsbindung auf den Zinssatz aus? | |

| Wie lange ist die Gesamtlaufzeit für den Immobilienkredit? |

- Vor allem bei den Zinssätzen ist es sinnvoll, auch auf die Zahlen hinter dem Komma zu achten, denn schon geringfügig höhere Nachkommastellen können einen Kredit deutlich teurer machen. Außerdem wäre eine Information über mögliche Sondertilgungen von Vorteil, da sie helfen können, einen Kredit schneller zu tilgen und schuldenfrei zu sein.

Zunächst einmal hilft ein solcher Vergleich dem Interessenten dabei, zu errechnen, ob er sich den Kauf oder Bau einer Wohnimmobilie grundsätzlich leisten kann.

Für einen Vergleich werden ja immer auch persönliche Auskünfte benötigt, die Aufschluss über die finanzielle Lage des möglichen Kreditnehmers geben.

- Für einen Immobilienkredit Vergleich muss beispielsweise die Information vorliegen, wie viele Einnahmen und Ausgaben sich monatlich gegenüberstehen, wie viel Geld also de facto für den Lebensunterhalt übrig bleibt. Zudem ist erkennbar, zu welcher Verdienstgruppe jemand gehört, ob er eine sichere Arbeitsstelle hat und wie sein Zahlungsverhalten in der Vergangenheit war (Schufa). All diese Dinge fließen in das Angebot der einzelnen Banken letztlich mit ein und bestimmen die Konditionen für den Immobilienkredit.

Der Vergleich bietet dem möglichen Kreditnehmer auch die Chance, die Gesamtdienstleistung sowie den Kundenservice genauer kennenzulernen. Im Zuge eines Vergleichs kann man die Bank um ein Angebot für einen Kredit bitten und wird schnell merken, ob ihr das Wohl des Kunden am Herzen liegt.

Antwortet sie lediglich mit einer E-Mail oder lädt sie den Kunden zu einem persönlichen Beratungsgespräch ein? An solchen und ähnlichen "Kleinigkeiten" erkennt man durchaus die Einstellung der Bank zum Kunden.

Ein Vergleich von Kreditangeboten für Immobiliengeschäfte berücksichtigt viele unterschiedliche Faktoren. Viele Banken schauen aber nicht nur auf eingereichte Zahlen, sondern auch auf das Alter des Antragstellers.

Je älter dieser ist, umso strenger fallen meist die Bedingungen für die Laufzeit und auch die Ratenhöhe aus. Nach solchen Faktoren sollte ein Interessent unbedingt fragen, vor allem, wenn er schon in vorgerücktem Alter ist und sich noch ein Haus oder eine Wohnung kaufen möchte. Angaben zum Alter werden bei einem Online-Vergleich nicht immer abgefragt.

- Das Vorgehen der Banken ist durchaus verständlich, denn ein Kreditnehmer, der kurz vor dem Renteneintritt steht, hat statistisch betrachtet nicht mehr so viel Zeit und auch nicht so viel Geld für die Tilgung, wie ein jüngerer Mensch. Im Alter von 60 Jahren eine Laufzeit von 35 Jahren zu verabreden, wäre schlicht nicht sinnvoll.

Das könnte Sie auch interessieren

- 200000 Euro finanzieren

- 500000 Euro finanzieren

- 300000 Euro finanzieren

- 20 Jahre finanzieren

- 30 Jahre finanzieren

Einzelnachweise und Quellen

Oppel, Kai / Radke, Sven: Immobilienfinanzierung: Neue Kredite, neue Wege »

Anzenberger, Robert / Oppel, Kai: Immobilienkauf »

Hagen, Hagen / Jochims, Dörte: Schadensfall Geldanlage: Finanzprodukte prüfen, kündigen, verkaufen »

Noosten, Dirk: Die private Bau- und Immobilienfinanzierung: Eine Einführung für Planer und Auftragnehmer von Bauleistungen »

Bundesministerium der Justiz und für Verbraucherschutz: Widerruf von Immobilienkreditverträgen »

Kreditvergleich

Kreditvergleich  Hauspreis Rechner

Hauspreis Rechner  Hauskauf Nebenkosten

Hauskauf Nebenkosten