Die richtige Immobilienfinanzierung

Eine Bau- oder Immobilienfinanzierung muss gut durchdacht und geplant werden.

Schließlich vergehen viele Monate und Jahre vom ersten Gedanken an die eigenen vier Wände bis zum eigentlichen Einzug.

Die Suche nach der passenden Immobilie kann erst beginnen, wenn die Bauherren wissen, was sie sich leisten können.

Wenn die Entscheidung dann für eine Immobilie gefallen ist, müssen sich die Käufer um eine günstige Immobilienfinanzierung kümmern.

Der maximale Kaufpreis als Basis der Immobilienfinanzierung

Die Berechnung des maximalen Kaufpreises ist entscheidend für eine passende Immobilienfinanzierung. Um die maximale Kaufpreis-Summe der Immobilie herauszufinden, müssen mehrere Aspekte betrachtet werden:

- die aktuelle Kaltmiete (entfällt nach Umzug in die neue Immobilie)

- Heizungskosten

- Stromkosten

- Kosten für Müllabfuhr

- Grundsteuer

- Rücklagen für Instandhaltungskosten (zum Beispiel für eine neue Heizung der einen Fassadenanstrich).

Daraus ergibt sich eine errechnete Monatsrate. Die Bauherren müssen nun berechnen, welcher Darlehensbetrag sich aus der Monatsrate finanzieren lässt. Dafür ist die Zeit zur Zurückzahlung des Darlehens entscheidend. Für viele zukünftige Hausbesitzer ist es wichtig, die Immobilie spätestens bei Renteneintritt abbezahlt zu haben. Wenn die Immobilienfinanzierung der Bauherren in einem Alter von 40 Jahren beginnt, haben die zukünftigen Bauherren also ungefähr 27 Jahre Zeit, um die Immobilie abzubezahlen.

Checkliste: So klappt es mit der Immobilienfinanzierung

Um im Gespräch mit der Bank bestmögliche Konditionen aushandeln zu können, ist eine gute Vorbereitung essentiell. Mit der zusätzlichen Hilfe dieser Checkliste und unserem SSL-Zertifikat geschützten Rechner können Sie Ihr Budget genau berechnen und gut vorbereitet in das Beratungsgespräch bei der Bank gehen. Checkliste

Eigenkapital in die Immobilienfinanzierung einbeziehen

Erst nach der Berechnung der Kreditsumme, kann das Eigenkapital einbezogen werden. Die maximale Kreditsumme und das Eigenkapital sind also das Kapital, womit der Kaufpreis und die Nebenkosten der zukünftigen Immobilie bezahlt werden.

Zum Eigenkapital gehören unter anderem:

- die Guthaben auf Girokonten

- alle Guthaben auf den Sparkonten

- Wertpapiere

- Bausparverträge

- Depots

- Lebensversicherungen

- Grundstücke.

Der zukünftige Bauherr sollte mindestens die Nebenkosten aus dem Eigenkapital bestreiten können. Die Nebenkosten betragen zwischen 5 und 15%. Zu den Nebenkosten gehören beispielsweise die Grundbuch- und Notarkosten, die Grunderwerbssteuer und die Maklercourtage.

Günstige Immobilienfinanzierung suchen

Ist die Wunschimmobilie gefunden und steht die Kreditsumme fest, kann ein erstes Finanzierungsangebot einer Bank oder eines Vermittlers eingeholt werden. Im Angebot sind die beworbenen Zinssätze unverbindlich. Erst, wenn Unterlagen zum Objekt und zur persönlichen finanziellen Situation eingereicht werden, erhalten die Häuslebauer ein verbindliches Angebot für eine Immobilienfinanzierung.

- Beim ersten Finanzierungsgespräch können schon alle verfügbaren Objektunterlagen und Einkommens- sowie Vermögensnachweise vorgelegt werden.

Es gibt einige Aspekte, die die Banken positiv oder kritisch bewerten. Dazu gehören beispielsweise:

| Positive Merkmale | Kritische Merkmale |

|---|---|

| Status des Beamten | Angestellter in der Probezeit |

| Angestelltenverhältnis | Selbstständigkeit |

| festes Gehalt | variables Gehalt |

| Eigennutzung der Immobilie | Vermietung der Immobilie |

| Neubauobjekte | Immobilien in einem schlechten Zustand |

| Immobilien in einer sehr guten Lage | Immobilien in einer weniger guten Lage |

| hoher Schufa-Score | niedriger Schufa-Score (negative Schufa-Einträge) |

Nach dem ersten Gespräch bei einer Bank sollten die zukünftigen Hausbesitzer Angebote bei einem großen Kreditvermittler einholen. Die großen Baufinanzierungsvermittler können die Angebote vieler Banken, Bausparkassen und Versicherungen vergleichen und somit überprüfen, welches Angebot das günstigste für das jeweilige Konzept ist. Der Vergleich vieler Angebote lohnt sich auf jeden Fall.

Mit einem Rechner die Immobilienfinanzierung berechnen

Durch einen Baufinanzierungsrechner können zukünftige Immobilienbesitzer die gesamte Immobilienfinanzierung berechnen lassen.

Anhand der Vorgaben der Bauherren errechnet der Rechner sehr schnell wichtige Aspekte für die Immobilienfinanzierung.

- Nutzen Sie unseren kostenlosen und SSL-Zertifikat geschützten Hauskreditrechner zur Berechnung der Finanzierung.

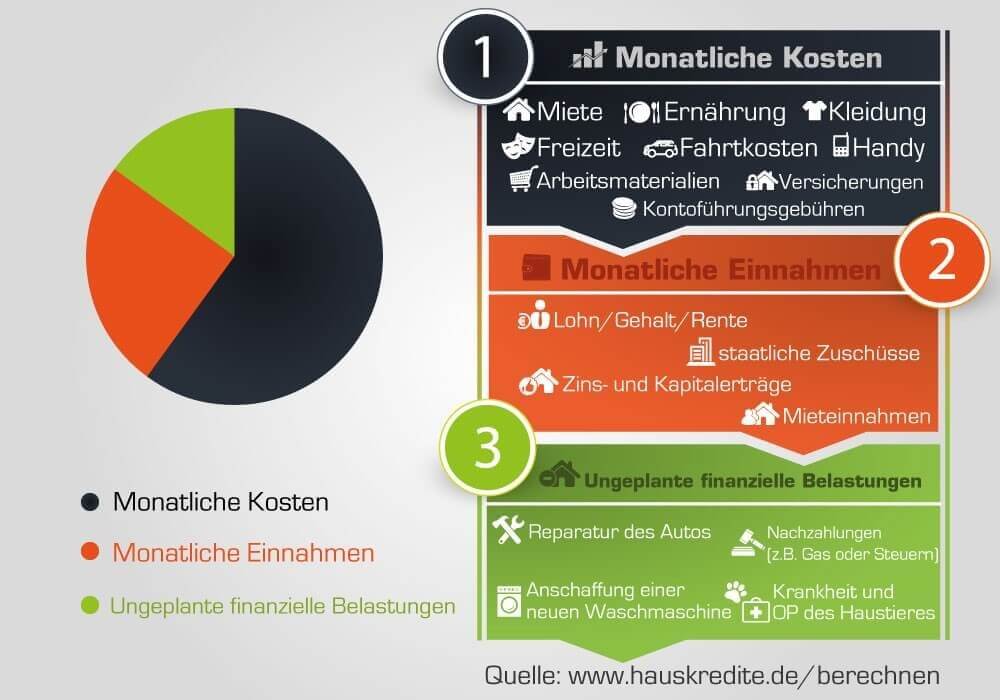

Zuerst sollten sich Immobilienkäufer einen Überblick über ihren Finanzstatus verschaffen, ehe sie sich eine Immobilie heraussuchen und die Finanzierung auf die Beine stellen. Es ist wichtig, einen genauen Überblick über die persönlichen Einnahmen und Ausgaben zu besitzen und den genauen finanziellen Spielraum anhand dieser Daten genau einschätzen zu können.

Online kann die Immobilienfinanzierung ganz schnell und einfach durch einen Rechner ermittelt werden. Die zukünftigen Hausbesitzer können dabei auswählen, ob sie sich einen Kredit mit Tilgungsaussetzung oder ein klassisches Darlehen mit Tilgung berechnen lassen. Der Rechner ermittelt folgende Werte nach den Angaben der zukünftigen Bauherren:

- Höhe der monatlichen Rate

- unverbindliche indikative Zinsberechnungen

- Summe der Zinsen über die gesamte Darlehenslaufzeit

- Laufzeit der Immobilien- oder Baufinanzierung bis zur Volltilgung

- Zinsszenarien für Anschlussfinanzierung werden simuliert

- detaillierter Tilgungsplan (mit Aufstellung der Zins- und Tilgungsanteile).

Eine Immobilienfinanzierung kann man mit einem Online-Finanzierungsrechner leicht berechnen. Nimmt man an, dass bei einem Annuitätendarlehen der Kaufpreis einer Wohnung 200.000 Euro beträgt. 50.000 Euro werden als Eigenkapital eingebracht, also müssen 150.000 Euro durch eine Baufinanzierung finanziert werden. Der effektive Zinssatz pro Jahr liegt bei 4 %, der Tilgungssatz wird auf 3 % festgesetzt. Die Formel zur Berechnung der jährlichen Annuität lautet:

- Zinssatz + Tilgungssatz : 100 x Darlehenssumme. Dann würde dies für das beispiel bedeuten: 4 + 3 : 100 x 150.000 = 10.500 € jährliche Annuität. Dieses Ergebnis muss man nur noch durch 12 (Monate) teilen und erhält die Höhe der monatlichen Rate, die sich bei diesem Beispiel auf 875 € beläuft.

Schritte der Immobilienfinanzierung

Zur guten Vorbereitung auf den Kauf oder den Bau einer Immobilie gehört die richtige Reihenfolge der Immobilienfinanzierung. Diese sollte in etwa so aussehen:

- Finanzierungsrahmen am Anfang bestimmen

- Gespräch mit einem Finanzierungsspezialisten

- Finanzierungszusage einholen

- Suche nach dem passenden Objekt

- erforderliche Unterlagen für die endgültige Finanzierungszusage zusammenstellen

- Objektbesichtigung

- Vertragsverhandlung mit Verkäufer

- Erwirken einer verbindlichen Finanzierungszusage

- Kaufvertrag beim Notar unterzeichnen.

- Wenn der Bauherr ohne einen professionellen Berater direkt mit der Bank verhandelt, muss er unbedingt darauf achten, dass eine schriftliche und verbindliche Zusage erfolgt.

Günstige Zinsen für die Immobilienfinanzierung sichern

Die Europäische Zentralbank hat im Jahr 2016 den Leitzins auf null Prozent gesenkt. Eine Bank muss mittlerweile bei Geldeinlagerung einen gewissen Zinssatz an die Notenbank bezahlen.

Durch Sparen werden also fast keine Zinsen mehr erwirtschaftet. Allerdings sind die Zinsen für eine Immobilienfinanzierung im Moment auch sehr gering. Die Entwicklung der Zinssätze hängt aber noch von anderen Aspekten ab.

Die Banken orientieren sich als erstes am Leitzins der Europäischen Zentralbank. Dadurch werden beispielsweise die Zinssätze für eine Geldanlage, wie Festgeld, Tagesgeld und kurzfristige Kredite, beeinflusst. Es spielen aber noch andere Zinsen eine große Rolle:

- EURIBOR (liefert Referenzzinssatz für Termingeldgeschäfte in Euro im Handel zwischen den europäischen Banken; dieser Zinssatz wird von vielen Banken für die Festsetzung des Zinssatzes variabler Immobiliendarlehen verwendet)

- Zinssätze für Anleihen und Pfandbriefe als Geldanlage (spielen eine große Rolle für die Entwicklung der angebotenen Zinsen für Baugeld)

- Prognose der wirtschaftlichen Entwicklung für die Zukunft.

- Wenn die Banken in den nächsten Jahren steigende Zinssätze erwarten, fällt der Aufschlag für eine lange Zinsbindungsfrist höher aus als in Phasen der Wirtschaft, in denen fallende oder stagnierende Zinsen erwartet werden.

Nicht nur der Leitzins und die Prognose der wirtschaftlichen Entwicklung für die Zukunft entscheiden über die Zinsen für eine Immobilienfinanzierung.

Es kommen noch andere Aspekte hinzu:

- Wahl und Lage des Grundstücks (höhere Zinsen bei schwerverkäuflichen Objekten in ungünstiger Lage)

- Art der Immobilie (Altbauten mit viel Modernisierungs- und Sanierungsbedarf führen zu höheren Zinsen)

- individuelle Bonität der zukünftigen Huasbesitzer (zuverlässiges Zahlverhalten kann zu niedrigeren Zinsen führen)

- unbefristetes Arbeitsverhältnis (gern gesehen von Banken)

- befristeter Arbeitsvertrag, Probezeit, Selbstständigkeit (unsicheres Einkommen kann zu höheren Zinsen führen)

- Verbeamtung auf Lebenszeit (guter Anhaltspunkt, dass diese Kunden ihren Kredit langfristig bedienen können)

- Einkommen muss zur Darlehenssumme passen (Betrachtung Einkommen und Ausgaben).

Sicherung günstiger Zinssätze

Da eine Immobilienfinanzierung den Hausbesitzer über viele Jahre hinweg bindet, können schon geringe Unterschiede bei den Zinssätzen die Kredit-Gesamtkosten immens beeinflussen. Deshalb ist ein Vergleich der Kreditangebote besonders angebracht.

- In Niedrigzins-Phasen sollte der zukünftige Bauherr die Zinsbindungsfrist möglichst lang vereinbaren. Werden fallende Zinssätze erwartet, wären kurze Zinsbindungssätze ideal. Für Anschlussfinanzierungen empfiehlt es sich, die Zinsentwicklung bereits einige Jahre vor Ablauf der Zinsbindung zu beobachten.

Immobilienfinanzierung ohne Eigenkapital

Nach einem Gespräch mit der Hausbank platzen schnell die Träume vom Hausbau. Immerhin ist es meistens erforderlich, für eine solide Finanzierung 20% Eigenkapital aufzubringen.

Es gibt aber auch Banken, die nicht nur den Kaufpreis, sondern auch die anfallenden Nebenkosten beim Erwerb mitfinanzieren. Es ist also nicht immer notwendig, eigenes Kapital für die Immobilienfinanzierung einzusetzen. Wichtig ist aber die Sicherung der langfristigen Finanzierbarkeit der Baufinanzierung.

Die Vollfinanzierung eines Hauses ist ein gefragtes und äußerst beliebtes Finanzierungsmodell. Es gibt sowohl Vor- als auch Nachteile einer Immobilienfinanzierung ohne eigenes Kapital.

- Der Vorteil einer Baufinanzierung ohne Eigenmittel ist der Behalt der Liquidität des Erwerbers. Trotzdem kann der Traum vom eigenen Heim verwirklicht werden.

Es gibt aber auch Nachteile für die Vollfinanzierung, unter anderem:

- Finanzierung ohne Eigenkapital ist teuer (Zinskosten sehr hoch)

- meistens schlechterer Sollzins (Restschuld kann nicht so schnell getilgt werden)

- monatliche Kreditraten sind höher

- höherer Fremdkapitalbedarf führt zu höheren Raten

- es gibt keine Rücklagen für Instandhaltung, Renovierung, Modernisierung, Sanierung oder Reparaturen

- unerwartete Arbeitslosigkeit, Krankheit oder Berufsunfähigkeit kann Bauherren in finanzielle Bedrängnis bringen.

Der zukünftige Bauherr muss einige Voraussetzungen für eine Immobilienfinanzierung ohne Eigenkapital erfüllen, unter anderem:

- eine außerordentlich gute Bonität

- ein hohes Einkommen

- ein gesichertes Einkommen

- ein tadelloser Schufa-Score

- eine Immobilie (Kaufobjekt) mit einem besonders hohen Wert

- ein Kaufobjekt in einer besonders hervorragenden Lage

- ein Kaufobjekt in einem sehr guten Zustand.

Zukünftigen Bauherren muss immer bewusst sein, dass eine Immobilienfinanzierung ohne Eigenkapital das Risiko steigert, im Falle einer Zwangsversteigerung auf einem hohen Schuldenberg sitzen zu bleiben.

Gerade, wenn eine Immobilienfinanzierung ohne eigenes Kapital gewählt wird, muss mit spitzem Bleistift gerechnet werden. Daher rentiert sich immer eine Vergleichsrechnung:

- über alternative Tilgungsformen

- über Eigenkapital ersetzende Anlageformen.

Was unter dem Strich steht, zählt. Das kann bedeuten, dass sich eine Immobilienfinanzierung ohne Eigenkapital am besten rechnet und der eigenen Lebensplanung entspricht.

- Eigenkapitallose Baufinanzierungen sind für Neubau- und Kaufpreisfinanzierungen sowie für Umschuldungen möglich. Es können Kapitalanlageobjekte, Einfamilienhäuser mit und ohne Einliegerwohnung sowie eigengennutze Eigentumswohnungen ohne Eigenkapital finanziert werden.

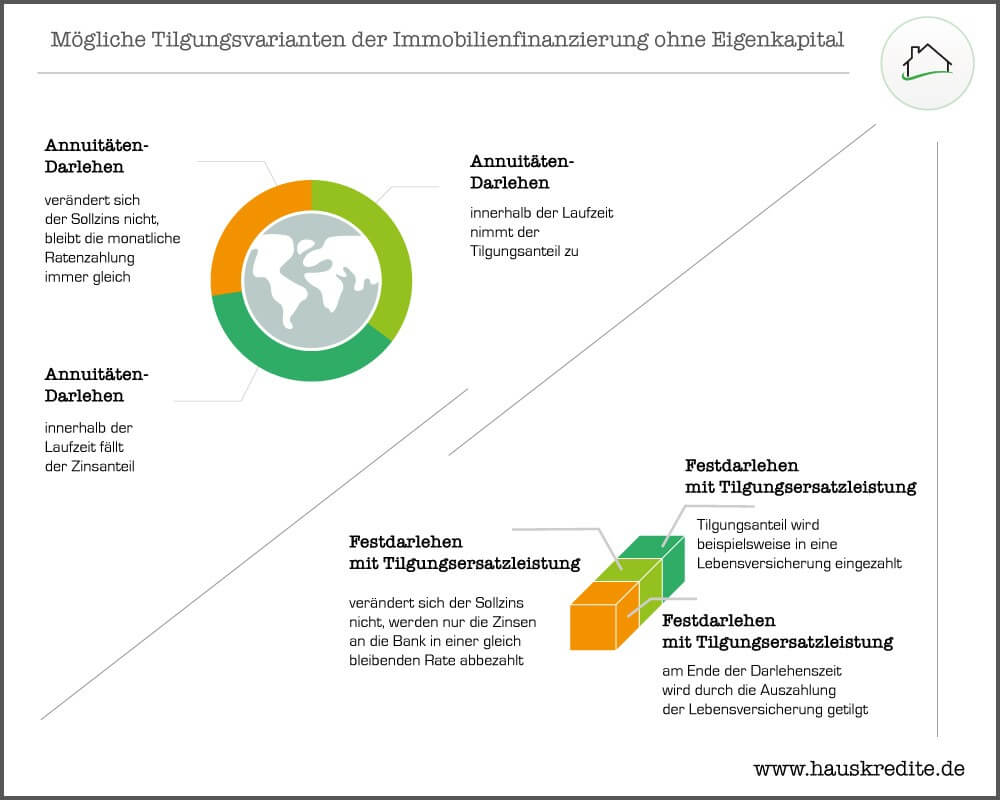

Mögliche Tilgungsvarianten der Immobilienfinanzierung ohne Eigenkapital

Es gibt zwei Tilgungsvarianten einer Baufinanzierung ohne Eigenkapital:

| Annuitäten-Darlehen | Festdarlehen mit Tilgungsersatzleistung |

|---|---|

| verändert sich der Sollzins nicht, bleibt die monatliche Ratenzahlung immer gleich | verändert sich der Sollzins nicht, werden nur die Zinsen an die Bank in einer gleich bleibenden Rate abbezahlt |

| innerhalb der Laufzeit nimmt der Tilgungsanteil zu | Tilgungsanteil wird beispielsweise in eine Lebensversicherung eingezahlt |

| innerhalb der Laufzeit fällt der Zinsanteil | am Ende der Darlehenszeit wird durch die Auszahlung der Lebensversicherung getilgt |

Die günstigste Immobilienfinanzierung im Vergleich ermitteln

Die passende Baufinanzierung zu finden, ist für die zukünftigen Bauherren nicht immer so leicht. Die unzähligen Finanzierungsanbieter, wie beispielsweise Sparkassen, Volksbanken, Geschäftsbanken und Kreditinstitute, bieten sehr unterschiedliche Konditionen und Zinsen für ihre Immobilienfinanzierung an.

Finanzierungsbausteine der privaten Immobilienfinanzierung

Eine private Finanzierung für wohnwirtschaftlich genutzte Immobilien kann mit Eigen- und Fremdkapital durchgeführt werden. Diese setzten sich jeweils aus unterschiedlichen Bausteinen zusammen:

| Private Finanzierung mit Fremdkapital | Private Finanzierung mit Eigenkapital |

|---|---|

| Annuitätendarlehen (Tilgungsdarlehen, Summe von Zins und Tilgung) | Sparguthaben und Barmittel |

| Festdarlehen (endfällige Darlehen, während der Laufzeit nur Zinsenzahlung - am Ende der Laufzeit Tilgung in einem Betrag) | Eigenleistung (Muskelhypothek, durch eigene Arbeitskraft) |

| KfW Fördermittel (Förderprogramme für die Teilfinanzierung von Wohnimmobilien) | Bausparguthaben |

| Ratenkredite als Nachrangdarlehen. | schon bezahlte Grundstücke (dadurch besserer Beleihungswert und günstigere Immobilienzinsen bei Finanzierungsanbieter möglich) |

| bereits erbrachte Leistungen vor Abschluss einer Finanzierung (zum Beispiel Beauftragung und Bezahlung eines Architekten) | |

| Fördermittel (Anerkennung als Eigenkapital-Ersatz, weil sie nachrangig behandelt werden oder nicht im Grundbuch eingetragen sind) | |

| Privatdarlehen (Darlehen von Privatpersonen, werden nachrangig behandelt und nicht ins Grundbuch eingetragen). |

Je mehr Eigenkapital zur Immobilienfinanzierung eingesetzt wird, umso kleiner wird das Risiko für beide Parteien. Es gibt aber auch Vermögenswerte, die sich als Zusatzsicherheiten eignen. Dazu gehören beispielsweise:

- weitere Immobilien

- Festgeldkonten, Sparpläne, Renten- und Lebensversicherungen (nicht sofort verfügbar)

- Wertpapiere.

Darlehenshöhe ermitteln

Ehe eine Immobilienfinanzierung ins Auge gefasst werden kann, müssen sich die zukünftigen Bauherren über die Darlehenshöhe einig sein.

Welche Darlehenshöhe finanzierbar ist, sagt den Bauherren die Bank. Im Vorfeld können die Bauherren aber selbst herausfinden, was machbar ist.

- Die maximale monatliche Darlehensrate können Bauherren auch selbst errechnen, indem sie ihre Einnahmen addieren und davon alle Ausgaben inklusive der Haushaltskosten abziehen. Dies ist der Haushaltsüberschuss und kann als Orientierungswert eingesetzt werden.

Für die Ermittlung der Darlehenshöhe, ist die Höhe des Eigenkapitals wichtig. Allgemein akzeptiert sind 20 bis 30% Eigenkapital für ein Finanzierungsvorhaben. Mit dem Eigenkapital können Bauherren vordergründig:

- die Baufinanzierung absichern durch eine kleine Darlehensrate

- die Zinskosten einsparen

- einen Geldpuffer sichern für die Nachfinanzierung (zum Beispiel eines Umbaus)

- einen größeren finanziellen Spielraum verschaffen.

Die Immobilienfinanzierung im Vergleich

In verschiedenen Online-Tools können die Bauherren die Angebote für einer Immobilienfinanzierung einem Vergleich unterziehen. Dafür müssen einfach nur die persönlichen Rahmenbedingungen eingegeben werden.

- Der kostenlose und SSL-Zertifikat geschüzte Hauskreditrechner von Hauskredite.de führt tagesaktuelle Angebote der führenden Hypothekenbanken.

Zudem eignen sich folgende Rechner:

| Darlehensrechner | Errechnung des maximalen Darlehensbetrags, der sich aus dem finanziellen Rahmen ergibt |

|---|---|

| Finanzierungsrechner | Einholen und Vergleich von Angeboten von Banken und Finanzdienstleistern zur Baufinanzierung |

| Tilgungsrechner | Berechnen der monatlichen Belastung, der Restschuld nach Ablauf der Zinsbindung und das Tilgungsende |

| Haushaltsrechner | Ermittlung des monatlich verfügbarem Budgets anhand der Einnahmen und Ausgaben (Aufschluss über die mögliche Kreditrate) |

| Eigenkapitalrechner | Ermittlung der Auswirkung der Höhe des Eigenkapitals auf die Immobilienfinanzierung |

| Mieten-Kaufen-Rechner | Herausfinden, ob es günstiger ist, eine Immobilie zu mieten oder zu kaufen |

Ein Vergleich lohnt sich auf jeden Fall. Durch einen Vergleich kann der Bauherr besonders günstige Finanzierungen zu hervorragenden Konditionen finden. Durch einem Vergleich der Modelle zur Immobilienfinanzierung können die Häuslebauer also eine Menge Geld einsparen.

Häufig gestellte Fragen

Wer eine Immobilienfinanzierung in Angriff nehmen möchte, der kann die folgenden Werte als Eigenkapital einbringen und auf diese Weise die Darlehenssumme reduzieren und erhält bessere Bankkonditionen:

- Sparbuch

- Bausparverträge

- Wertpapiere (festverzinslich)

- Lebensversicherungen

- Aktienerträge

- Fondsanteile

- Anleihen

- Eigenleistungen (Muskelhypothek)

Eine Immobilienfinanzierung lohnt sich vor allem in Phasen mit niedrigen Bauzinsen. Wer sich in dieser Zeit mithilfe einer Finanzierung eine Wohnimmobilie zulegt, profitiert von den geringen Zinssätzen, selbst wenn die Darlehenssumme höher ist. Allerdings muss hier beachtet werden, dass bei steigenden Zinssätzen eine Anschlussfinanzierung teuer werden kann.

Lohnenswert ist eine Immobilie auch dann, wenn man sich aus der Abhängigkeit eines Mietverhältnisses befreien möchte. Hier kann es sinnvoll sein, die bisher gezahlte Miete in die Rate einer Immobilienfinanzierung zu investieren.

Auch das Vorhandensein von mindestens 20 Prozent Eigenkapital könnte ein Startsignal für eine Immobilienfinanzierung sein. Sobald man genügend eigene Mittel zusammengespart hat, könnte man über den Kauf einer Eigentumswohnung oder eines Hauses mithilfe einer Finanzierung nachdenken.

Wer eine Immobilienfinanzierung beantragt und alle notwendigen Unterlagen zur Hand hat, der kann mit einer zügigen Entscheidung der Bank rechnen. Zwar kann es in Einzelfällen etwas länger dauern, aber normalerweise kann der potenzielle Bauherr innerhalb einer Woche mit einer Rückmeldung von Seiten der Bank rechnen.

Das könnte Sie auch interessieren

- 200000 Euro finanzieren

- 500000 Euro finanzieren

- 300000 Euro finanzieren

- 20 Jahre finanzieren

- 30 Jahre finanzieren

Einzelnachweise

Oppel, Kai / Radtke, Sven: Immobilienfinanzierung: Neue Kredite, neue Wege »

Schwarzl, Michael: Immobilienfinanzierung: Grundlagen, Anforderungen und risikorelevante Aspekte »

Hartmann, Michael J.: Durchblick bei Immobilienfinanzierung: E-Book-Serie FinanzwissenKompakt »

Schulte, Karl-Werner / Bone-Winke, Stephan / Schäfers, Wolfgang: Immobilienökonomie I: Betriebswirtschaftliche Grundlagen »

Wachter, Frank: Immobilienrecht in Europa: Zivil- und steuerrechtliche Aspekte des Erwerbs »

Kreditvergleich

Kreditvergleich  Hauspreis Rechner

Hauspreis Rechner  Hauskauf Nebenkosten

Hauskauf Nebenkosten